-

Bank of America Tower entrance in Charlotte, North Carolina, USA

-

Jamie Dimon, Chairman and CEO of JPMorgan Chase & Co.

金融&M&A業界最新情報

Financial & M&A Industry Updates

メガバンクにのしかかる自重 総資産、GDPの1.5倍超え 2022/04/03

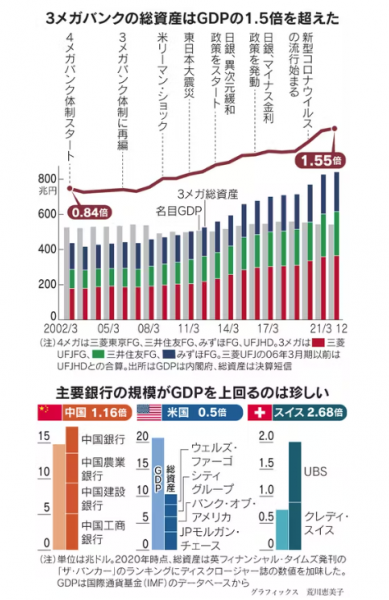

銀行がどんどん大きくなっている。3メガバンクの総資産は2021年、日本の名目GDP(国内総生産)の1.5倍を突破した。リーマン・ショック後の度重なる金融緩和を背景に、リスクを抱えながら成長を試みてきた結果だ。どこまでが身の丈なのか、背伸びをしすぎではないのか。そろそろ転機とみる声も増えている。

メガバンク体制は02年に始まった。みずほ、UFJ、三菱東京、三井住友の4メガで総資産は約439兆円だった。05年にUFJと三菱東京が統合して3メガに集約される。総資産はほぼ横ばいだったのがリーマン危機後に右肩上がりになった。21年末に約842兆円に膨らんだ。GDP(542兆円)より5割超も多い。

「運営能力の限界を超えた」。三菱UFJフィナンシャル・グループ(MUFG)の幹部はこう振り返る。21年9月、傘下の米MUFGユニオンバンクを米最大手の地銀USバンコープに事実上譲渡すると発表した。切り出す資産は1054億ドル(1ドル=120円換算で12兆6480億円)に上る。

ユニオンバンクの源流は三菱UFJの母体、東京銀行と三菱銀行が1980年代に米カリフォルニアで買収した地銀だ。バブル崩壊後の平成金融危機の際も手放さなかった虎の子の分割だった。

MUFGの総資産は21年末に約366兆円。「Too Big To Manage(大きすぎて制御できない)」という危機感が社内でも芽生えている。元副社長の田中正明氏は15年までの在任中に「300兆円を超えるな」と警鐘を鳴らしていた。「リーマン危機後、欧米大手行の総資産はフラットだった」

銀行は預金者からお金を借りて事業を運営しており、資産を安全に運用する責任がある。融資の焦げ付きに細心の注意を払い、市場でリスクを取り過ぎないように警戒するのが本来のあり方だ。

その行動原理を日銀の金融政策がゆがめた。16年に発動したマイナス金利政策によって銀行の金利収入は大幅に減った。雇用を維持しながら株主還元を果たすには量の拡大に走るほかなかった。たとえば金利が2分の1に下がるなら規模を2倍にして利益水準を保つというわけだ。

成熟した国内市場で量を追うのは無理があるため、海外に触手を伸ばすしかない。海外貸出金は過去20年で約3倍に急増し、残高は90兆円に上る。この数字も海外支店による貸し出しだけ。日本からの海外融資を含めれば実態はもっと膨らんでいる可能性がある。

5年半前の16年3月期。三菱UFJは各国のエネルギー関連の企業やプロジェクトに投融資した与信額が世界一になった。鉱山まで含めれば三井住友が三菱UFJを上回った。日本のメガバンクが規模を競い合う流れが続いてきた。

融資に加え、外国有価証券も増えている。貸出金に回せなかった預金を有価証券で保有する市場運用の一環だ。

日本以外の国債(外債)と日本以外の株式や社債などに分散投資する投資信託、リーマン・ショックで問題となった証券化商品。こうした運用先を各行は開示資料で「その他」に分類している。21年4~12月期は60兆円を超え、リーマン危機後の09年3月期に比べ2.4倍になった。

貸出金と有価証券をあわせると海外での運用は、過去10~20年ほどの間に少なくとも100兆円規模で拡大した計算になる。世界に散らばるリスクを適切にコントロールできるのかは見通せない。

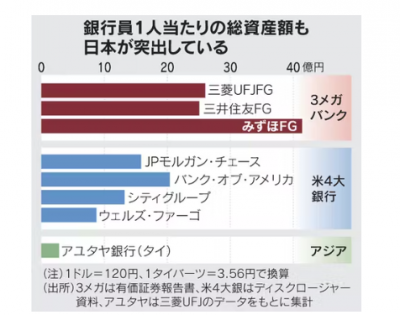

3メガグループの21年末の総資産を従業員数で単純に割ると1人当たり約30億円になる。米四大銀行は20年時点でJPモルガン・チェースが約16億円、バンク・オブ・アメリカが約20億円、シティグループが約13億円、ウェルズ・ファーゴが約9億円だ。国際的にも日本の銀行の膨張ぶりは際立つ。

銀行が肥大化してつまずいた先例はアイスランドだ。投資マネーを呼び込んで金融立国をめざした00年代、大手3行の総資産はGDPの9倍に膨張した。それがリーマン危機ではじけ、3行は国有化に至った。海外に資金調達を頼っていた結果、世界的な信用不安が直撃した。国家自体も国際通貨基金(IMF)支援国に転落した。

日本は銀行の資金調達の6割が国内預金。運用先も「現金・預け金」つまり日銀が目立つ。貸し出しに回せなかった分を日銀に返しているだけのお金も少なくない。この点で3メガのリスクはまだ制御可能との見方が多い。

それでも複雑に絡み合う国際金融システムがきしめば一定の影響は避けられない。ロシアのウクライナ侵攻という不測の事態で邦銀の耐久度が改めて試されている。

〈Review 記者から〉日本特有の公的資金対応に限界も

銀行の安全網で日本は主要先進国で唯一、財政資金を裏付けにした仕組みが充実している。銀行に投入可能な公的資金はざっと60兆円。3メガバンクの自己資本額は21年12月末時点で43.5兆円。少なくとも100兆円規模ある3メガバンクの海外投資で4割損失を出してもおつりはくる。

ある金融当局者は「公的資金を入れるなら、海外事業から全面撤退するのがメインシナリオだ」と話す。問題は万一、金融システム不安が起きたときに公的資金だけで対応できるのかどうかだ。

世界の流れは日本と異なる。英米は主要銀行を「Too Big To Fail(大きすぎてつぶせない)」と判定し、平時から事業を制限する。頭文字から「TBTF規制」と呼ぶ金融規制だ。

20年12月9日、米連邦準備理事会(FRB)と米連邦預金保険公社(FDIC、日本の預金保険機構に相当)が連名で「特定の外国銀行」を公表した。英バークレイズやクレディ・スイス、ドイツ銀行が常連となっている事実上の公的監視の枠組みで、三菱UFJは邦銀として初めて名指しされた。MUFGユニオンバンクの売却に動いた一因とみられている。

世界各国の金融当局者が集まる金融安定理事会(FSB)も共同で特定の銀行を監視している。日本の3メガバンクも対象だ。

3メガを監視する「危機管理グループ」(CMG)を仕切るのは日本の金融庁だ。金融市場が不安定になるほど役割は重くなる。

(金融エディター 玉木淳)

■TBTF規制 経営破綻すると金融システム全体のリスクにつながるような金融機関を縛る枠組み。問題が生じた場合に「秩序ある処理」で連鎖倒産が起きないようにする上乗せ規制を課す。米証券リーマン・ブラザーズの破綻が「無秩序」だった反省がある。

米国は運用が厳格で3メガも対象になっている。生前の遺言書を意味するリビングウィルと呼ばれる破綻処理計画を提出する。一般の銀行より資本を多く積む必要があり、破綻時の損失は投資家が負担する。公的資金に依存しない破綻処理をめざす枠組みだ。

山一証券や北海道拓殖銀行、日本長期信用銀行などの破綻対応は秩序ある処理だったとされる。自主廃業や国有化、救済合併などで連鎖が続く事態は避けられ

(日本経済新聞)